房地合一稅自實施以來,一直是買賣不動產的關鍵議題。特別是2021年起推行的房地合一稅2.0新制,針對短期投資炒房者加強了稅賦管理,然而在這個過程中,了解可扣除的成本及費用對納稅人來說變得更加重要。本文將由會計師專業角度,深入解析房地合一稅2.0新制中的可扣除費用,幫助您在處理房地交易時更有策略性地規劃稅務。

延伸閱讀:房地合一稅2.0新制常見問題懶人包

一、房地合一稅2.0是什麼?

房地合一稅是針對不動產交易所得徵收的稅種,自2016年起施行,並在2021年進行了重大修訂,推出了房地合一稅2.0版本。這一新制度的主要目的是遏制房地產投資炒作,通過增加稅賦負擔來抑制投機行為。與此同時,房地合一稅2.0也讓持有不動產時間較長的自住型投資者獲得一定的稅務優惠。

根據新制,持有房產一年以內出售的,適用45%的稅率,持有一到兩年內出售則適用35%的稅率。若持有超過兩年但未滿五年,稅率將降至20%,五年以上則為15%。在這樣的背景下,了解如何合理扣除費用,將有效降低交易中的稅負。

在房地合一稅的計算過程中,稅基是根據房地產的交易所得來計算,而這個所得可以扣除的成本與費用成為稅務規劃的關鍵。那麼,根據現行的法規,哪些項目可以從房地合一稅稅基中扣除呢?

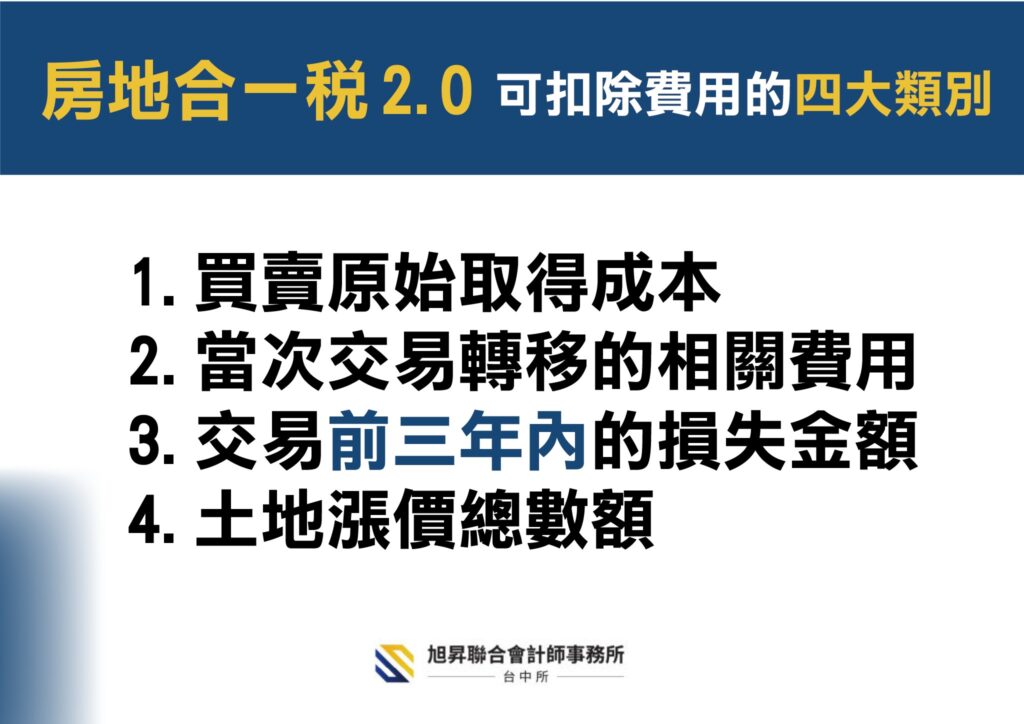

房地合一稅的稅基主要是房地產的交易所得,這個所得指的是出售價減去相關成本及費用後的淨所得。因此,能夠正確扣除費用對於降低稅基有著關鍵的作用。房地合一稅2.0新制中,主要可扣除的費用大致分為四大類:買賣原始取得成本、當次交易轉移的相關費用、交易前三年內的損失金額及土地漲價總數額。以下將逐一介紹這些扣除項目。

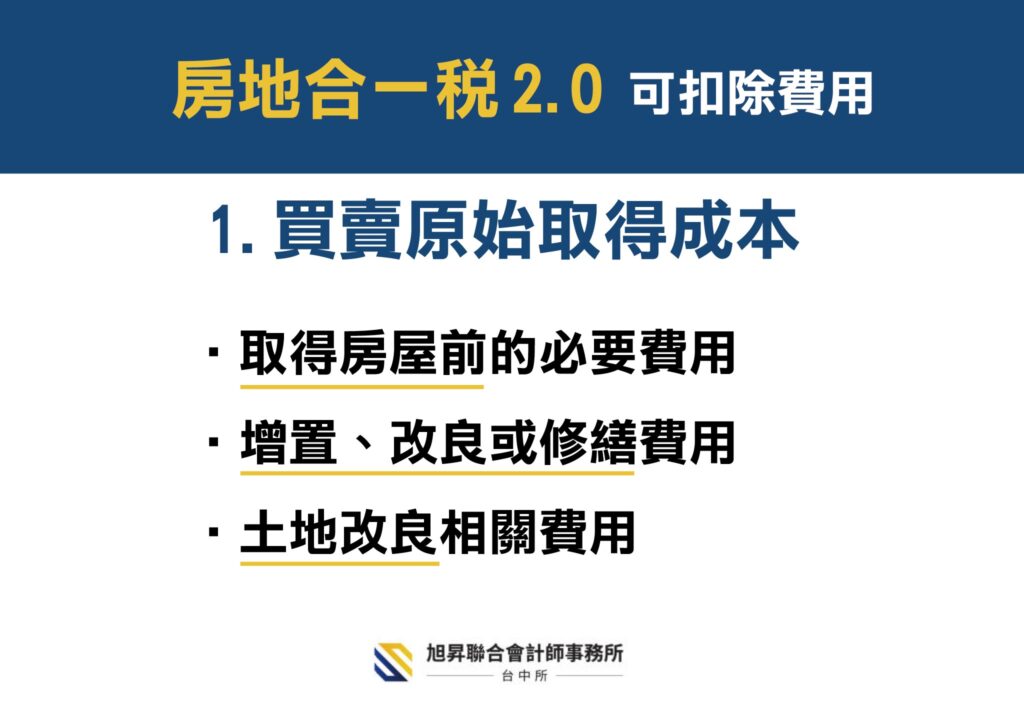

房地合一稅2.0可扣除費用1.買賣原始取得成本

房地產的取得成本即是買入時的成交價。然而,不僅僅是房地本身的價款,其他一些與交易相關的費用也可以列為扣除項目,具體包含以下幾種:

- 取得房屋前的必要費用:包括契稅、印花稅、代書費、公證費等,這些費用通常會產生於購房過程中,並且與交易直接相關。

- 增置、改良或修繕費用:若在取得房屋後,進行能增加房屋價值的修繕或改良工作,例如大規模的翻新、增建等,這些支出也能被認定為扣除項目,前提是這些費用並非短期內耗竭。

- 土地改良相關費用:根據《土地稅法施行細則》第51條規定,經稽徵機關核准後,與土地改良相關的費用,例如土地重劃費用、工程受益費或因土地使用變更而無償捐贈土地作為公共設施的價值,皆可作為成本扣除項目。

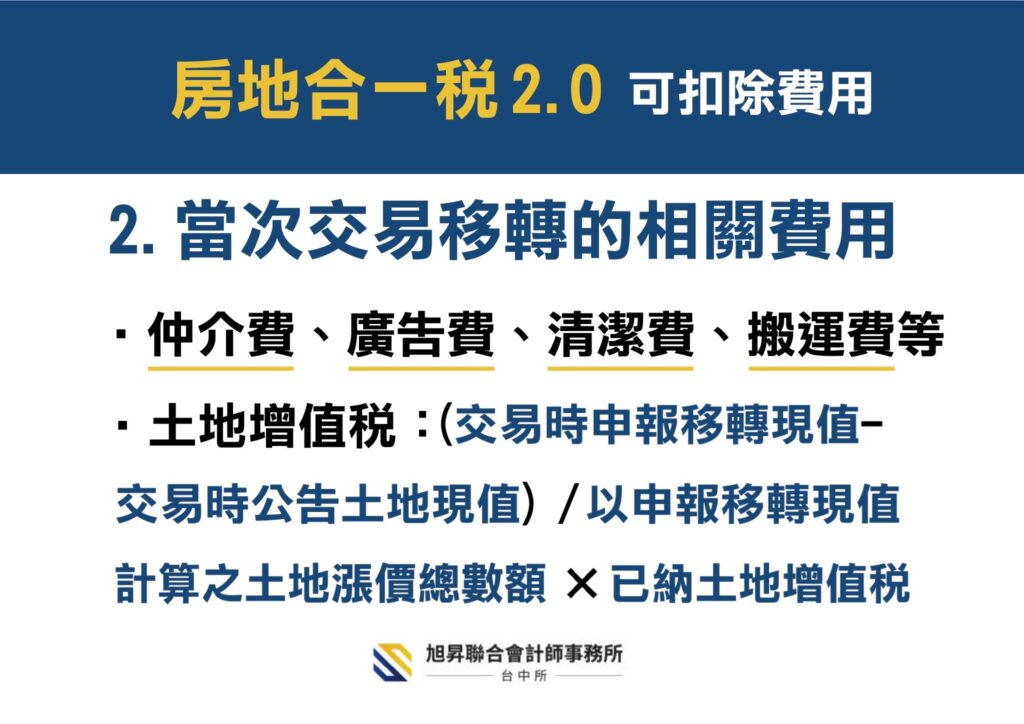

房地合一稅2.0可扣除費用2.當次交易移轉的相關費用

指在房地產交易過程中,為完成該次買賣或移轉所有權所產生的必要支出。這些費用可以從房地交易的所得中扣除,減少需繳納的房地合一稅。

- 仲介費、廣告費、清潔費、搬運費等:這些是房地產出售時的必要支出,可以作為扣除項目。

- 土地增值稅:當次交易未從所得中減除的土地漲價總數額部分,已納的土地增值稅可以從交易所得中扣除。這裡的計算方式是:(交易時申報移轉現值−交易時公告土地現值) / 以申報移轉現值計算之土地漲價總數額 × 已納土地增值稅。

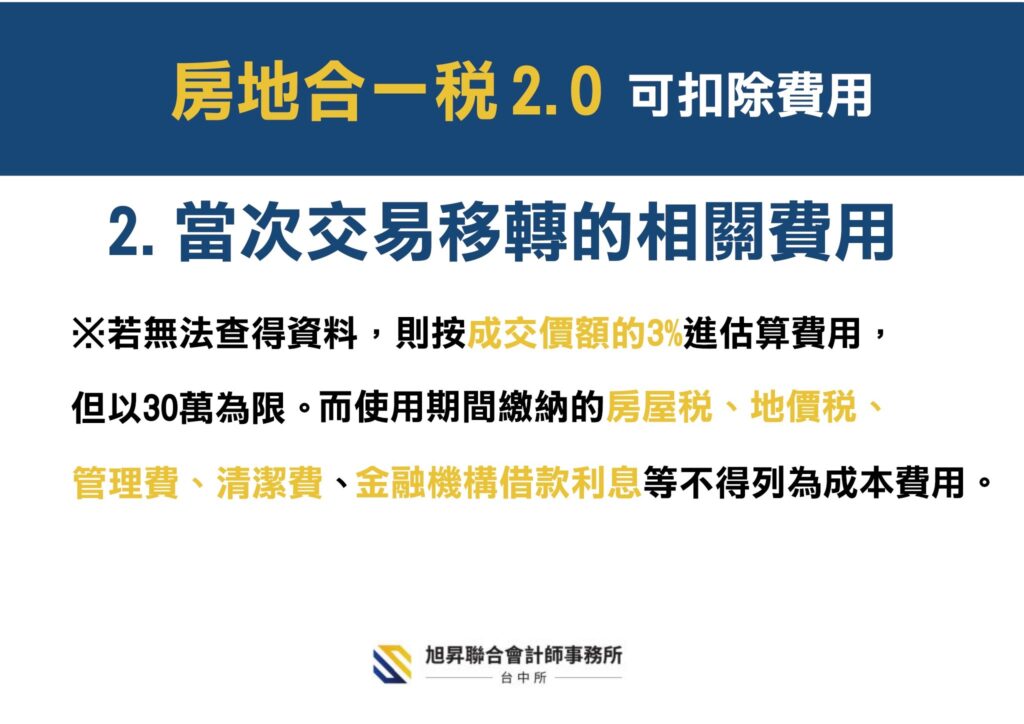

需要注意的是,若未能提交移轉費用的相關證明文件,稽徵機關會根據查得的資料核定費用,若無法查得資料,則可以按成交價額的3%進行費用估算,但最多以30萬元為限。此外,使用期間繳納的房屋稅、地價稅、管理費、清潔費、金融機構借款利息等不得列為成本費用。

房地合一稅2.0可扣除費用3.交易前3年內的交易損失金額

房地合一稅2.0新制另一項重要的扣除項目是交易損失金額。根據規定,若納稅人在交易日前3年內,因房屋或土地交易發生了損失,這些損失金額可以自交易日以後的3年內,從其他適用房地合一新制的交易所得中減除。這項規定對於連續進行房地產交易的投資者尤為重要,因為它能有效降低整體的稅負。

實務案例:假設投資者小美在2022年出售一棟房屋時發生了交易損失金額50萬元,那麼他可以在2024年之前,將這筆損失從其他交易所得中扣除,以減輕未來的稅負。

房地合一稅2.0可扣除費用4.土地漲價總數額的減除

房地合一稅中的另一項重要扣除項目是土地漲價總數額。土地漲價總數額是指土地在交易過程中的增值部分,具體計算方式為:公告土地現值−前次移轉現值。

實務案例:假設阿華在2022年出售了一筆土地,當時公告的土地現值為30萬元,而他前次取得土地時的移轉現值為20萬元,則小明可以減除的土地漲價總數額為10萬元(30萬元−20萬元)。但如果自行申報的土地移轉現值為40萬元,超過了出售時的公告土地現值,不得從土地交易課稅所得減除;但該部分繳納的土地增值稅,則可以額外列為費用。

在房地合一稅2.0的背景下,會計師強烈建議納稅人在進行房地產交易之前,應該仔細檢視自己持有的所有費用單據和相關文件,並確保所有支出都有充分的證據支持。這樣不僅可以有效降低稅賦,還能避免未來稅務稽查時的不必要爭議。

此外,對於短期內進行多次房地產交易的納稅人來說,應特別注意每筆交易的損益情況,並善用交易前三年內的損失扣除機制來優化稅務。這將有助於更好地平衡交易中的稅務負擔,實現長期的財務利益最大化。

會計師在房地合一稅2.0的報稅過程中扮演著重要角色。他們不僅能幫助納稅人進行各類費用的舉證,還能為納稅人提供稅務規劃建議,避免不必要的稅務風險。例如,在處理交易損失金額的扣除時,會計師可以根據投資者的交易紀錄,合理安排扣除順序與時間,達到減輕稅負的效果。此外,針對房地產持有時間的長短,也能提出合適的建議,幫助納稅人有效利用稅率差異進行規劃。

房地合一稅2.0新制在抑制房地產投機者的同時,也給自住和長期投資者提供了更多的稅務規劃空間。透過合理地扣除房屋取得成本、土地增值稅及交易損失,納稅人可以有效降低應稅所得,從而減少稅負。然而,由於稅法的複雜性和扣除項目的多樣性,建議納稅人在進行交易之前,諮詢專業的會計師,以確保能夠在合法的範圍內最大程度地享受稅務優惠。

延伸閱讀:新創公司必修學分:如何選擇會計師事務所?

有的。依財政部規定,自住房地出售所得在400萬元以內可免納房地合一稅。但須符合以下條件:

- 房屋為個人、配偶或未成年子女所有。

須完成戶籍登記並實際居住滿6年。

若課稅所得超過400萬元,僅超過部分依10%稅率課稅

不是一次用完就不能再用。

房地合一稅自用住宅400萬元免稅額並非一生一次,只要出售的房地是105年後取得、且符合自住房地條件,就可以再度申請使用。

房地合一稅依持有年限課稅:

- 持有未滿2年:稅率45%

- 持有2年以上未滿5年:稅率35%

- 持有5年以上未滿10年:稅率20%

- 持有10年以上:稅率15%

若為非居住者,持有2年內課45%、超過2年課35%。

不是。屋齡40年或50年並不會免繳房屋稅。

現行法規沒有針對屋齡訂定免稅條件,是否需要繳房屋稅,主要是看房屋課稅現值高低來決定,而非房屋年限。

本文可供引用,請註明出處即可。

喜歡我們的文章,歡迎持續追蹤旭昇的FB、IG 及官方 Line 帳號,如果您有稅務方面的其他疑問,或需要進一步的幫助,歡迎隨時聯絡我們!

延伸閱讀:輕鬆搞懂支出憑證抵扣稅額和取得發票的利弊

延伸閱讀:新創公司必修!創業選擇設立公司行號懶人包!

延伸閱讀:網拍賣家簡易報關抵扣營業稅營所稅常見問題懶人包